【最新】個人再生とは?メリット・デメリット費用、流れを解説

弁護士 梅澤 康二

プラム綜合法律事務所代表。

2006年司法試験合格後、東京大学法学部卒業。第二東京弁護士会所属(登録番号37942)。アンダーソン・毛利・友常法律事務所での6年間の執務を経て2014年8月にプラム綜合法律事務所を開設。大手事務所と同等のクオリティを意識しながら企業法務から一般民事まで総合的なリーガルサービスを提供。

個人再生とは、債務整理の手段の一種で、裁判所を介して借金問題を解決する方法です。

個人再生は、債務者が再生計画案を作成して債権者に提出し、承認された場合、大幅に借金額を減らした上で残りの借金を支払いを続けながら債務整理する手続きです。

この記事では、個人再生とはどういったものか、メリットやデメリットなど弁護士の監修の下詳しく解説しています。

目次

個人再生とは?

個人再生とは、裁判手続によって、強制的に借金を大幅に減額し、残った借金については長期(原則3年間)の分割弁済とすることによって個人の経済的更生を図る債務整理の一つです。

個人再生とは、裁判手続によって、強制的に借金を大幅に減額し、残った借金については長期(原則3年間)の分割弁済とすることによって個人の経済的更生を図る債務整理の一つです。

任意整理をしても借金を支払えない程の大きな借金がある人や、自分が所有する家等手放したくない財産がある人に適しています。

債務整理の手段としては、個人再生のほかにも自己破産、任意整理があります。しかし、自己破産では、債務者の財産は必要最低限の部分を除いて、破産手続内で換価処分されます(換金されたものが債権者に対する借金の返済に充てられます)。

他方で、個人再生では、必ずしも財産の処分は必要とされていません。また、任意整理の場合は、借金の元金それ自体の減額を期待することができませんが、個人再生では、借金の元金が原則として5分の1程度(最大10分の1程度)減額できます。

このように、個人再生は、自己破産、任意整理のデメリットを補いつつも個人の経済的更正を図る手続ということができます。

弁護士解説の個人再生の動画がわかりやすいので、参考にされてください。

- 裁判所を通した手続きで、借金額を原則として5分の1程度にまで大幅に減額できる

- 住宅ローンを除いた借金を減額できる特別措置が可能!家を守れる

- 「小規模個人再生」と「給与所得者再生」の2種類の方法がある

個人再生の種類と個人再生利用の条件

個人再生には「小規模個人再生」と「給与所得者等再生」があります。

個人再生には「小規模個人再生」と「給与所得者等再生」があります。

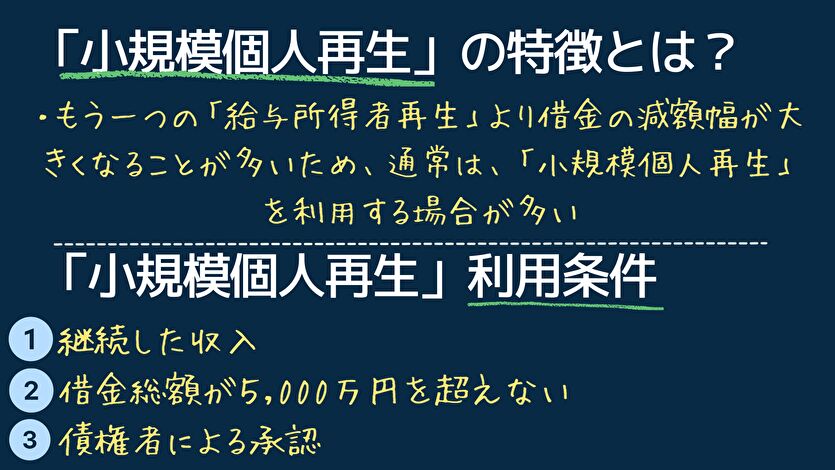

どちらも個人再生の種類で、大幅に借金額を減額できるメリットがありますが、小規模個人再生の方が個人再生後の返済額が減ることから、ほとんどの方は給与所得者再生より小規模個人再生を利用しています。

また、最低限返済すべき金額(最低弁済額)は、以下のように定められています。

| 負債額 | 最低弁済額 |

| 100万円未満 | 負債額全額 |

| 100万円以上500万円未満 | 100万円 |

| 500万円以上1500万円未満 | 負債額の5分の1 |

| 1500万円以上3000万円未満 | 300万円 |

| 3000万円以上5000万円未満 | 負債額の10分の1 |

小規模個人再生とは?小規模個人再生が利用できる条件

小規模個人再生は、もともと小規模事業者を対象としていたのですが、現在は、サラーリーマンなどの給与所得者も利用しています。

小規模個人再生は、もともと小規模事業者を対象としていたのですが、現在は、サラーリーマンなどの給与所得者も利用しています。

個人再生を利用する方の大半がこの小規模個人再生を利用しているのが実情です。

名前だけ見ると、給与所得者は、小規模個人再生ではなく、給与所得者再生を選択しなければならないように見えますが、アルバイト、自営業、サラリーマンの方でも要件さえ満たせば問題なく利用できます。

その理由の一つとして、個人再生後に返済しなければならない金額(最低弁済額)が小規模個人再生より給与所得者等再生の方が大きくなる傾向がある、ということが考えられます。

もっとも、小規模個人再生では、再生債権者(再生債務者(個人再生する債務者)に対して債権を有する債権者)が、再生債務者が提案した再生計画案に対して不同意とした場合(不同意とした再生債権者の議決権者の数が総数の半数以上、かつ、その議決権の額が議決権者の議決権の総額の1/2以上の場合)は、手続が進められずに終了することがあります。

他方、給与所得者等再生ではそうした条件は必要とされていません。

そこで、個人再生する場合、まずは小規模個人再生が可能かどうか(再生債権者が再生計画案に異議を述べない債権者かどうかなどを)検討してみて、それが不可能と見込まれる場合に給与所得者等再生を選択するというのが基本的なスタンスとなります。

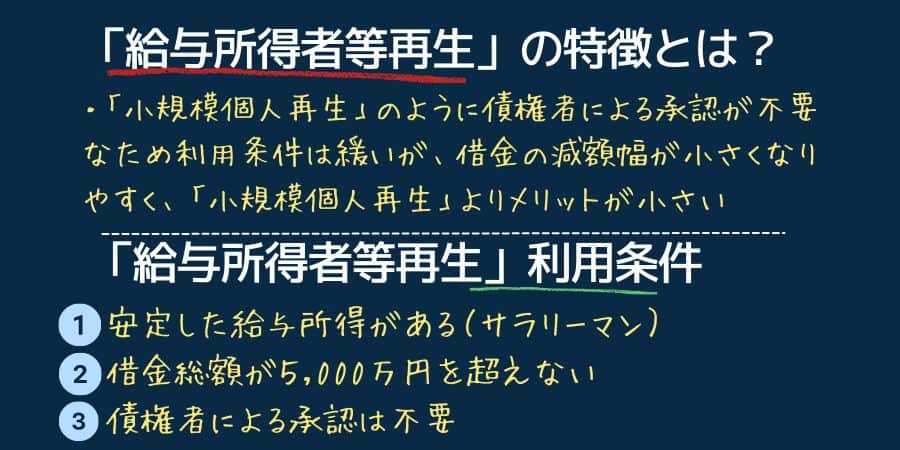

給与所得者等再生とは?

給与所得者等再生とは、文字通り、サラリーマンなどの給与所得者が利用できる個人再生ですが、上記のとおり、あまり利用されていません。

給与所得者等再生とは、文字通り、サラリーマンなどの給与所得者が利用できる個人再生ですが、上記のとおり、あまり利用されていません。

というのも、給与所得者再生には、借金の減額後の弁済額が可処分所得の2年分以下にできないという条件があるため、ある程度の給料がある方だと、弁済額がどうしても2年分の可処分所得(収入-住民税等の税金-社会保険料-必要最低金額の生活費)より小さくならないため、メリットが削がれてしまいます。

つまり、給与所得者再生は、小規模個人再生の条件を満たさなかった場合に利用されるケースが多いです。

ちなみにこちらは、給与所得があることが条件なので、個人事業主の方は選択できません。

個人再生の条件|「小規模個人再生」と「給与所得者等再生」の利用条件と注意点

| 利用できる条件 | ・継続した収入・借金総額が5,000万円を超えない(利息制限法の引き直し計算後)・債権者の半数以上が反対しないかつ・反対した債権者の借金額が全体の半分を超えない | ・変動が少ない安定した収入・借金総額が5,000万円を超えない(利息制限法の引き直し計算後) |

| 注意点 | ・借金の減額幅が大きい・債権者の同意が必要 | ・債権者の同意が不要・サラリーマンのような安定した収入 |

また、どちらの場合も、返済をしなければならない弁済額は、不動産や自動車等裁判所が「財産」と判断するものの価値(清算価値)を超える額でなければい(清算価値保証の原則)とされています。

個人再生に向いている人

個人再生は、繰り返しになりますが、借金総額が大幅に圧縮されるという大きな利点があります。借金額が5,000万円を超えず、継続した収入がある人は、個人再生は非常に有益な借金減額の方法となります。

また、自宅があり、自宅を守りたいというニーズがある人も、個人再生に向いていると言えます。

- 借金額が5,000万円を超えず、継続した収入がある人

- 自宅を守りたいというニーズがある人

継続した収入があるとは?

継続した収入というと、正社員のサラリーマンや派遣社員などを思い浮かべるかもしれませんが、個人事業主でも、アルバイト、年金受給者の場合はどうなるかまとめました。

| 継続した収入とみなされるか? | |

| 個人事業主 | 毎月定期的な収入がなくても、3ヶ月に1度の割合で収入が入り、月1回の弁済が可能であればOK |

| アルバイト | 相当期間継続して雇用されている実績があり、今後も継続されるのであればOK |

| 年金受給者 | 終身年金であればOK |

ただ、継続的な収入と認められるかどうかは個人再生での解決実績が多い経験豊富な弁護士など専門家に相談し確認することが大切です。

個人再生のデメリット

個人再生するデメリットは以下のとおりです。

個人再生するデメリットは以下のとおりです。

様々な条件をクリアする必要がある

個人再生するには様々な条件をクリアしていく必要があります。具体的には、大きく個人再生手続開始の条件、個人再生手続継続の条件、個人再生計画認可の条件に分けることができます。

個人再生するには様々な条件をクリアしていく必要があります。具体的には、大きく個人再生手続開始の条件、個人再生手続継続の条件、個人再生計画認可の条件に分けることができます。

そして、それぞれの段階で小規模個人再生特有の条件、給与所得者等再生特有の条件も設けられていますので、手続に応じて条件をクリアしていく必要があります。

さらに、住宅ローン特則にも特有の条件も設けられていますので、利用する場合にはクリアしていく必要があります。

なお、小規模個人再生にも給与所得者等再生にも共通する個人再生手続開始の共通の条件として、

・継続的に又は反復して収入を得る見込みがあること

があります。

そして、これらの条件を満たすことができなければ個人再生手続を始めることはできないということになります。任意整理と異なり、誰でも手続を使えるわけでなく、自己破産と異なり条件が厳格となっています。

個人再生の2つの種類と特徴と条件で条件については、詳しく解説していますが、再度表を掲載します。

| 利用できる条件 | ・継続した収入・借金総額が5,000万円を超えない・債権者の半数以上が反対しないかつ・反対した債権者の借金額が全体の半分を超えない | ・変動が少ない安定した収入・借金総額が5,000万円を超えない |

| 注意点 | ・借金の減額幅が大きい・債権者の同意が必要 | ・債権者の同意が不要・サラリーマンのような安定した収入 |

個人再生の成功率は?申立で不許可になる確率、失敗率は?

前出の日本弁護士連合会の2020年の調査によると、有効データ747件のうち、認可決定が91.7%となっており、不許可になる割合は、0.4%になっています。過去5回の調査結果を下に記載します。

| 申立結果 | 20年調査 | 17年調査 | 14年調査 | 11年調査 | 8年調査 | 平均 |

| 認可決定 | 91.70% | 91.35% | 88.56% | 92.15% | 90.18% | 90.58% |

| 不認可決定 | 0.40% | 0.52% | 0.14% | 0.22% | 0.38% | 0.33% |

平均でも個人再生の成功率(認可決定)が90%を超えていますので、申立ての成功率はかなり高いと言って良いと思います。不認可決定になる確率は、平均1%未満ですので失敗する確率は非常に低いと言えます。

手続に手間と時間がかかる

裁判所に対して個人再生を申立てるには様々な書類を取り寄せ、記載して準備し、申立書とともに提出する必要があります。まず、この準備だけでも一苦労です。

この準備をご自身の力だけでしようとすると、おそらくこの段階で個人再生を断念してしまう方も多いのではないでしょうか。また、仮に申立てできたとしても、今度は再生債務者自身で再生計画案を作成していかなければなりません。これを作成するにも多くの手間と時間がかかります。

また、ご自身の都合のよい計画案にしたのでは再生債権者に否決されて手続を断念せざるを得なくなります。他方で、個人再生の手続を弁護士等の専門家に依頼した場合は上記の負担を軽くすることができるでしょう。

実際のところ、代理人なしで個人再生の申し立てをした割合は、2020年の調査では0%となっています。過去5年間のデータをご確認していただくとよくわかると思います。

| 個人再生申立の代理人の有無 | 20年調査 | 17年調査 | 14年調査 | 11年調査 | 8年調査 | 平均 |

| 申立代理人あり | 84.87% | 82.18% | 78.67% | 77.75% | 78.42% | 80.37% |

| 申立代理人なし | 0.00% | 0.13% | 0.28% | 0.11% | 0.58% | 0.22% |

| 司法書士に依頼 | 12.05% | 16.12% | 20.06% | 21.92% | 20.04% | 18.03% |

| 不明・記入漏れ | 3.08% | 1.57% | 0.99% | 0.22% | 0.96% | 1.36% |

過去5年で見ても、個人再生申立て時は、弁護士に依頼する割合が80%、司法書士に依頼する割合が18%となっています。

官報に公告される

個人再生を申立てると手続の各段階で個人再生を進めていることが官報に公告されます。つまり、100%誰にも知られずに手続を進めることはできないということです。

もっとも、常日頃から官報を見ている人は一部の人に限られますから、官報に公告されたために個人再生をしたことが周囲にバレるということは稀でしょう。

保証人、連帯保証人に迷惑をかける

たとえば、今抱えている債務の中に親族や知人などの保証人、連帯保証人がついている債務があるとします。個人再生する場合は、その債務も含めて手続を進めていかなければなりません。

そして、個人再生するということはその債務について返済できなくなったということを意味していますから、返済の請求は債務者ではなく、保証人や連帯保証人に行きます。

保証人、連帯保証人がついている債務だけを個人再生の対象から外すことはできません。個人再生する場合は事前に保証人、連帯保証人ともよく相談することが必要です。

信用情報に登録される・クレジットカードが作れない

個人再生を申立てると信用情報機関の信用情報に事故情報として登録されます。信用情報への登録、個人再生の場合、借金の完済時から5年から10年は残ります。

したがって、借金の完済時から5年程度はローンを組む、新たな借入をする、クレジットカードを作るなどということが難しくなります。

また、クレジットカードが作れない、ETCカードが作れないだけでなく、携帯電話端末を分割払い(割賦契約)で購入している場合は、個人再生をすると携帯も使えなくなる可能性があるので、注意が必要です。

信用情報機関は、加盟する会員会社から登録される信用情報を、管理・提供することで、消費者と会員会社の健全な信用取引を支えています。

消費者がクレジットやローンなどを利用する際、会員会社は消費者の信用力を判断する材料の一つとして信用情報機関に登録されている消費者の信用情報を確認しています。

この確認を行うことで、会員会社は消費者の返済能力に応じた適切な信用供与が可能となり、過剰貸付などを未然に防ぐことができます。

また、消費者は、自身が築き上げてきた「信用力」に基づいた信用供与を必要な時に迅速に受けることができます。

信用情報機関は、消費者信用市場の健全な発展を支える社会インフラとしての役割を担っています。

【参考情報】 指定信用情報機関 株式会社日本信用機関JICC

弁護士が解説したブラックリストについてわかりやすいので参考にしてください。

【まとめ】個人再生のデメリット

- 様々な条件をクリアする必要がある

- 手続に手間と時間がかかる

- 官報に公告される

- 保証人、連帯保証人に迷惑をかける

- 信用情報に掲載される・クレジットカードが作れない

個人再生の費用は?

個人再生申立てには、弁護士や司法書士に支払う費用と裁判所に納める費用の2種類があります。

弁護士や司法書士への費用は、着手金・報酬金併せて50万円以上はかかると考えた方が良いでしょう。裁判所へ納める費用は、2万円程度です。詳しくは、こちらの記事で。

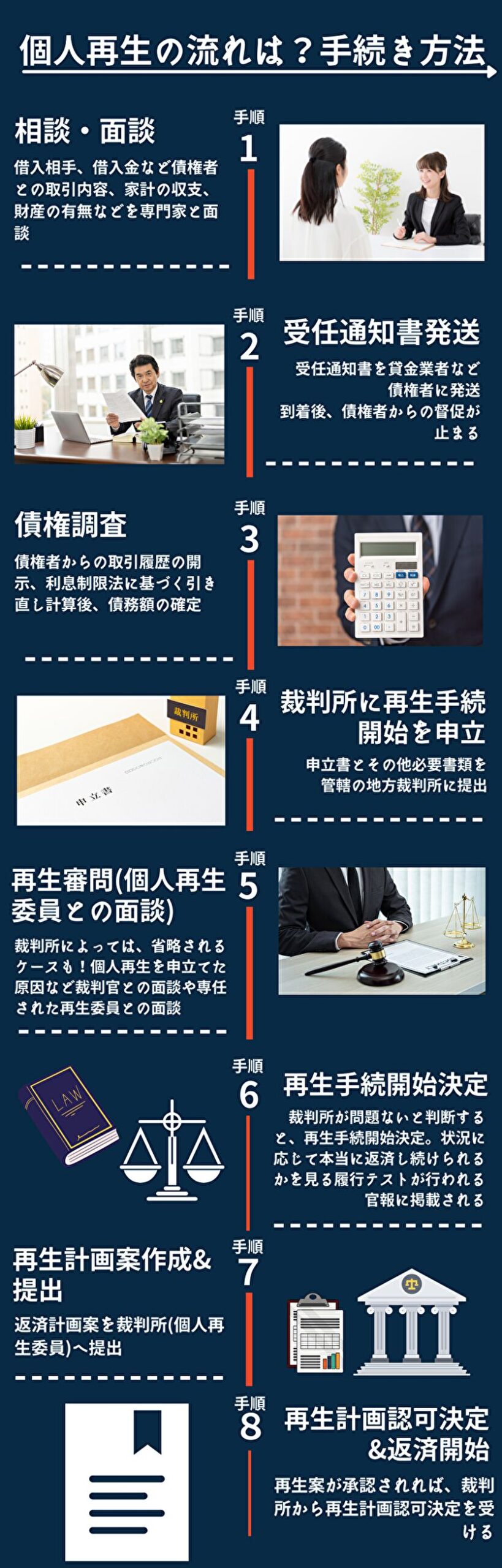

個人再生の流れ・手続き方法は?

以下で上記イラストの個人再生の手続き・スケジュールについて解説します。

以下で上記イラストの個人再生の手続き・スケジュールについて解説します。

- 専門家へ相談

- 専門家が受任通知書を発送

- 債権調査

- 裁判所へ再生手続き開始を申立

- 再生審問、個人再生委員との面談

- 再生手続き開始決定

- 再生計画案作成+提出

- 再生計画認可決定ののち、返済開始

まずは専門家へ相談

個人再生に関わらず、借金の返済に困った場合は、弁護士や司法書士など専門家に相談することで、どの方法で解決していくかのアドバイスをしてくれます。

専門家が受任通知書を発送

専門家に正式に依頼をすると、専門家から債権者宛に受任通知書を送付します。これで、債権者からの督促が止まります。

債権調査

債権者から受け取った取引履歴から債務額の総額を確定させます。

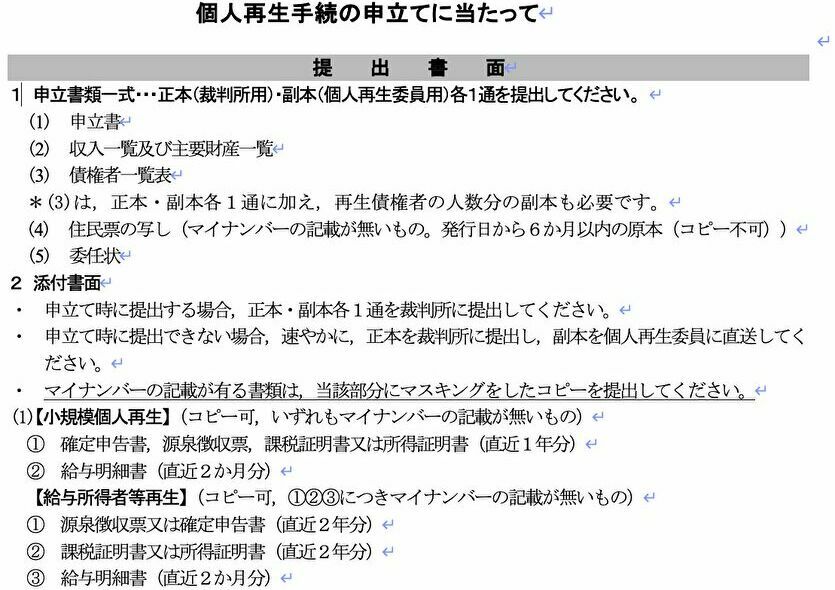

裁判所へ再生手続き開始を申立

裁判所へ個人再生手続きを申し立てるにあたって、必要な書類があります。申立書等は弁護士等が作成してくれます。依頼者側は、住民票の写しや、源泉徴収票など指示された書類を集めることになります。

個人再生申立ての必要書類

再生審問、個人再生委員との面談

裁判所や状況にもよりますが、裁判所への申立後、債務者と裁判官で面談が行われます。これを審尋と言います。その中で、個人再生を申し立てるに至る経緯など質問を受けます。

ただ、審尋がない場合もあります。

また、これも裁判所や状況によりますが、東京地方裁判所の場合は、状況をより詳しく確認するため、「個人再生委員」が選任される場合があります。選任されれば、個人再生委員と面談、積立トレーニングの実施もあります。

積立トレーニングは、再生計画(返済計画)に無理がないかどうかを判断するため、手続中に、しっかり返済できるかどうかを判断するために行われます。

再生手続き開始決定

裁判所が上記の手続きを経て問題ないと考えれば、再生手続開始決定を出します。ここでも、状況に応じて、本当に返済できるかを確認するため、履行テストといって、返済見込み額の積立が行われます。

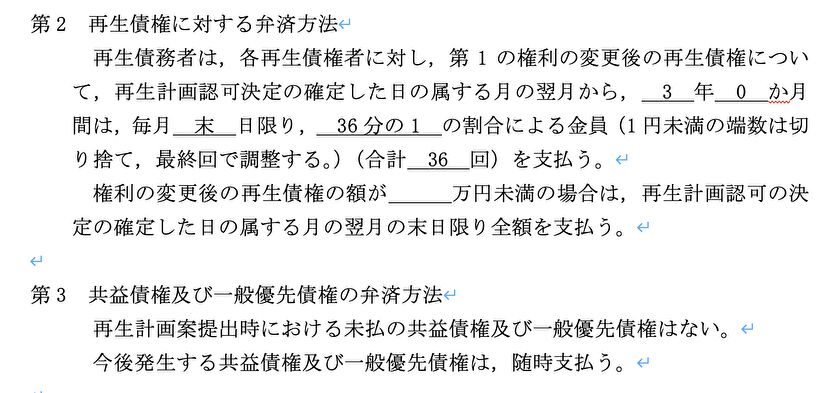

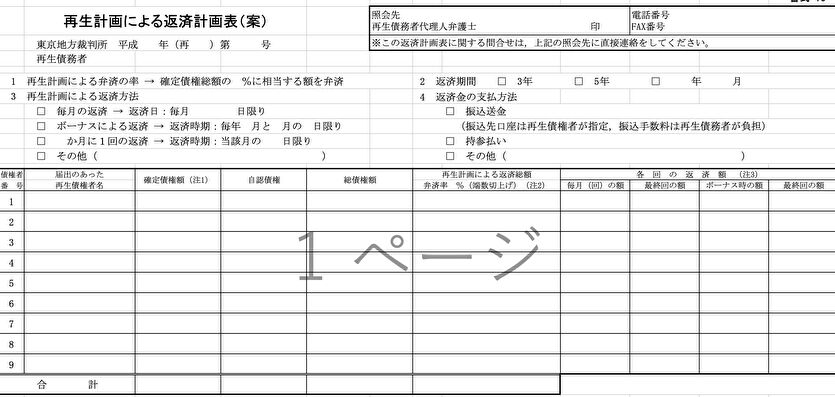

再生計画案作成+提出

裁判所で、債権調査、財産評価等を行われた後、弁護士等が再生計画案を作成し、裁判所に提出。

再生計画認可決定ののち、返済開始

小規模個人再生の場合、再生計画案について、債権者の過半数の反対がないか書面決議が行われます。

認可の条件を満たせば、再生計画は認可されます。また、給与所得者再生の場合、債権者の意見聴取がなされます。

再生計画の認可後、再生計画に則り返済を行なっていきます。

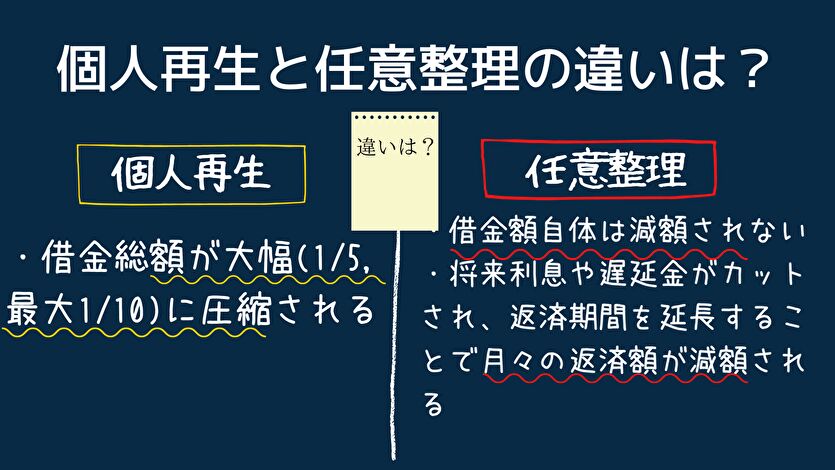

個人再生と任意整理の違いは?

個人再生と任意整理の一番の違いは、借金の元金が減るのかどうかです。

個人再生と任意整理の一番の違いは、借金の元金が減るのかどうかです。

個人再生は、裁判所を通した手続きのため元金を含めて大幅な減額が見込め、任意整理よりも月々の支払いが圧倒的に軽減される場合がほとんどです。

他方、任意整理は、裁判所を通さない私的な交渉のため、借金の元金が減額されることは基本的に期待できません。払い過ぎを確認する引き直し計算に基づく減額があるだけです。

また、任意整理は、整理する債権業者を選ぶことができるのに対し、個人再生は、整理する対象を選択することはできず、全ての業者が整理対象になります。

より詳しい任意整理の解説は弁護士監修のこちらの記事でご確認ください。

なお、任意整理と個人再生、自己破産のわかりやすい図解はこちらから。

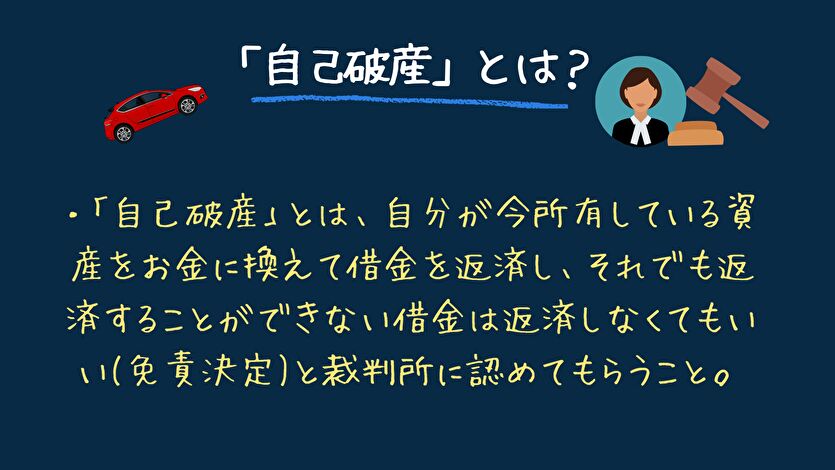

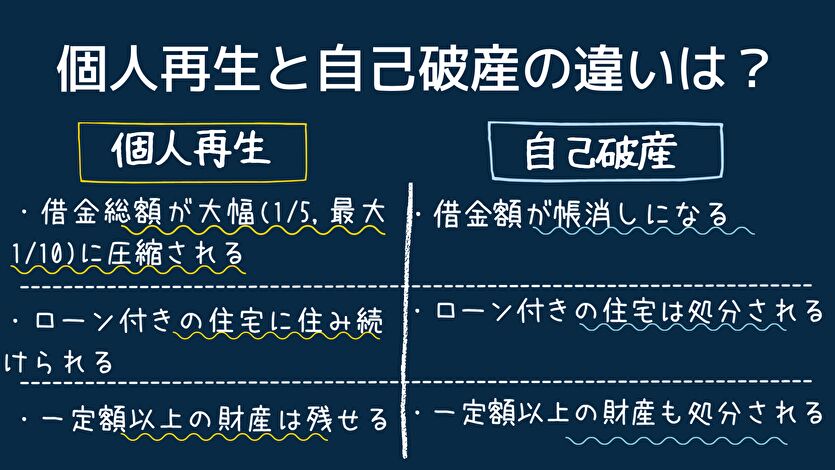

個人再生と自己破産の違いは?

個人再生と自己破産には、大きな違いが3つあります。

個人再生と自己破産には、大きな違いが3つあります。

1.自己破産は、借金が一部を除き完全に免責されますが、個人再生は、借金額は大幅に削減されるものの残債は返済する必要があること

2.自己破産は、持ち家(任意売却や競売で売却)や車等の資産を失い、現金を含め最低限の資産しか残せませんが、個人再生は残せるということ

3.自己破産は資格制限がありますが、個人再生にはないこと

自己破産と個人再生の共通点は、どちらも裁判所を通した手続きが必要という点です。

また、個人再生は、自己破産と違い、ギャンブル等による借金の免責不許可事由はありません。少しでも払い続ける個人再生と完全に支払いが免除される自己破産の違いです。

さらに、自己破産をすると就けなくなる職業がありますので、以下に代表的な職業を示します。

- 弁護士

- 行政書士

- 公認会計士

- 税理士

- 司法書士

- 社会保険労務士

- 生命保険外交員

- 宅地建物取引士

- 不動産鑑定士

- 警備員など

資格の制限があるのは、自己破産をして免責許可決定がおりるまでの3〜6ヶ月程度。この期間一時的に資格が取り消されます。

しかし、個人再生には、このような資格の制限はありません。

- 自己破産は、借金が一部を除き完全に免責されるが、個人再生は、借金額は大幅に削減されるものの残りの残債は返済する必要あリ

- 自己破産は財産を処分されるが、個人再生はされない(※)

- 自己破産は資格制限があるが、個人再生にはない(※)

(※)個人再生は、自己破産と違い財産があっても処分する必要はありませんが、不動産や車などの財産の総額は清算価値と呼ばれ、その額が高額であれば手続き後の返済額が増えます。

個人再生と任意整理、自己破産の違いを表で比較まとめ

| 個人再生 | 任意整理 | 自己破産 | |

|---|---|---|---|

| 借金の減額幅 | ○ 1/5or1/10に圧縮 |

△ 借金元本は減らず |

◎ 帳消し |

| 住宅ローン付きの家 | ◎ 住み続けられる |

◎ 住み続けられる |

△ 没収 |

| 一定額の財産 | ◎ 残せる |

◎ 残せる |

△ 没収 |

| 裁判所の介入 | △ あり |

◎ なし |

△ あり |

| 官報への掲載 | △ あり |

◎ なし |

△ あり |

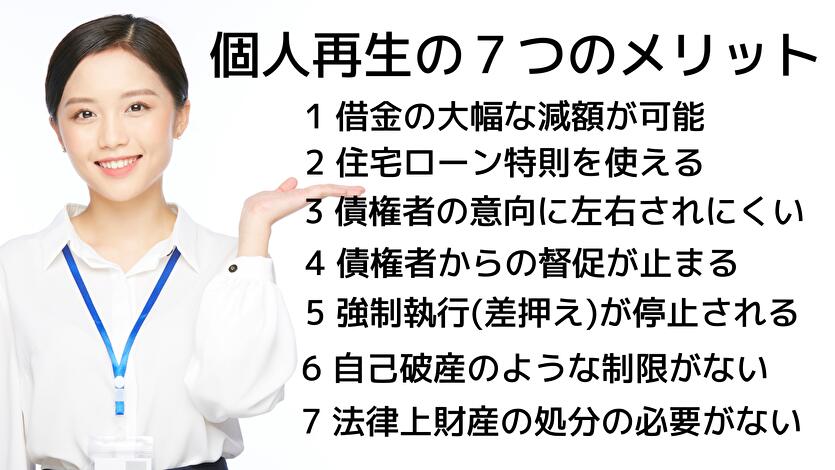

個人再生する7つのメリット

以下で、個人再生の7つのメリットについて詳しく解説していきます。

以下で、個人再生の7つのメリットについて詳しく解説していきます。

借金の大幅減、長期分割が可能

個人再生では、民事再生法という法律で、「最低でもこれだけは返済してください」という額(最低弁済額)が規定されています。最低弁済額は以下のとおりです。

個人再生では、民事再生法という法律で、「最低でもこれだけは返済してください」という額(最低弁済額)が規定されています。最低弁済額は以下のとおりです。

| 借金総額 | 最低弁済額 |

| 100万円未満 | 借金総額(つまり減額なし) |

| 100万円以上500万円以下 | 100万円 |

| 500万円超1500万円以下 | 借金総額の5分の1 |

| 1500万円超3000万円以下 | 300万円 |

| 3000万円超5000万円未満 | 借金総額の10分の1 |

上の表からすると、たとえば借金総額が1000万円だった場合、5分の1の200万円にまで減額させることが可能ということになります(なお、最低弁済額以下の再生計画では裁判所の認可決定を受けることができません)。

また、残った200万円についても3年(又は5年)という長期間での分割返済が可能となります。

これにより、月々の返済額を大幅に抑えることができ負担を軽くすることができます(もっとも、再生債務者が有している財産の内容によっては最低弁済額に設定できない場合もあります)。

他方で、任意整理ですとここまで減額することは難しく、月々の返済額も個人再生した場合より高額となるでしょう。

住宅ローン特則を使うことができる(住宅を処分せずに済む)

個人再生では、民事再生法という法律の中に「住宅資金貸付債権に関する特則」という規定が置かれています。これが住宅ローン特則と呼ばれているものです。

個人再生では、民事再生法という法律の中に「住宅資金貸付債権に関する特則」という規定が置かれています。これが住宅ローン特則と呼ばれているものです。

「住宅資金貸付債権」とは、住宅の建設・購入・改良のために必要な資金に必要な貸付債権のことで、代表的なものとしては住宅ローンがあります。そして、住宅ローン特則では、個人再生計画において、住宅ローン等に関する条項(住宅資金特別条項)を設けることができるとしています。

住宅資金特別事項とは、住宅ローン等については返済を継続しつつ住宅を処分されないようにし、他方で、住宅ローン等以外の借金(債権)について減額、長期分割とするというものです。

自己破産すると、通常は住宅についている抵当権を実行されて住宅を処分しなければならないでしょう(また、抵当に入っていなくても、持ち家は破産債権者のために換価処分されることになりますので、手元には残りません。)。

また、任意整理では、住宅ローン会社と交渉していくことも考えられますが、すでに長期の分割返済を約定している以上、さらに長期分割を求めていくことは現実には難しいでしょう。

住宅ローン特則を使うとこうした自己破産、任意整理のデメリットを埋めつつ、生活再建を図ることが可能となります。

債権者の意向に左右されにくい

個人再生を行っても、手続後は借金を返済していかなければならない点は任意整理と変わりありません。しかし、任意整理はあくまで債権者との交渉によって、返済額・期間・回数など決めていくものです。

したがって、債権者が提示した条件に合意しない限り、債務者の責任が軽減されることはありません。つまり、債務整理が奏功するかどうかは債権者の意向しだいということになります。

他方で、個人再生は裁判手続を利用します。裁判所に再生計画案を提出し、それが多くの債権者の同意により認可されれば、これに反対する債権者もそれに従わざるをえません。

つまり、個人再生には強制力があるということです。

その意味で、個人再生は債権者の意向に左右されにくいといえます(なお、小規模個人再生でも、再生債権者の多くが再生計画案に不同意とした場合は、再生計画案が否決されますので、債権者を完全に無視できるわけではないことに留意しましょう。)。

債権者からの督促、取立が止まる

弁護士が債務者から個人再生の依頼を受けると、弁護士は各債権者に対して受任通知を送ります。

弁護士が債務者から個人再生の依頼を受けると、弁護士は各債権者に対して受任通知を送ります。

受任通知とは、「弁護士が●●(債務者)の代理人となりました。」「以後、債務者に対する督促・取立はおやめください。「債務者への通知、連絡は代理人弁護士にしてください。」などという内容の通知です。

これにより一定の債権者は債務者に対して督促、取立を行うことが法律上禁止されます。また、その他の債権者も通常、督促、取立を行うことをやめます。

こうして個人再生すると債権者からの督促、取立が止まり、ひとまず債権者からの督促、取立に追われる日々から解放されます。

財産に対する強制執行(差押え)が停止される

個人再生を申立てる方の中には、預金(債権)や給料(債権)などを強制執行により差押えられている、という方もいるでしょう。

しかし、裁判所の再生手続開始決定を受けた場合には、債権者はその差押えを中止しなければなりません。また、新たに再生債務者の財産に対して強制執行することもできなくなります。

自己破産のような制限がない

自己破産すると、法律上、一定の財産を処分しなければならない、復権するまでは資格を必要とする職(弁護士など)の仕事ができない・仕事に就けない、手続中は移動が制限される、破産管財人に郵便物をチェックされるなどの制限があります。

他方で、個人再生ではこうした制限はありません。特に、個人再生で財産を処分せずに済むという点は大きなメリットでしょう(ただし、事実上、財産の処分を検討しなければならない場合はあります)。

個人再生と財産の処分について

個人再生すると財産を処分しなければならないのか、と気になる方もおられると思います。

個人再生すると財産を処分しなければならないのか、と気になる方もおられると思います。

この点、メリット6(「自己破産のような制限がない」)でも触れましたが、個人再生の場合、自己破産と異なり法律上は生命保険や車などの財産を処分する必要はありません。

しかし、手続上、一定の財産(清算価値)が高額であれば、個人再生の条件を満たすための妨げ、あるいは将来の返済額に影響してくる場合には、その財産を処分しなければならないという場合も出てくるでしょう。

また、ローンが残っている財産(車がその典型)については、ローン会社に所有権が留保されていることが通常ですから、個人再生するとその所有権に基づいて車を処分されてしまう(引き揚げられてしまう)可能性は十分にあります。

もちろん、個人再生をしても、自動車ローンの支払いが終わっているのであれば、車は処分する必要はなく、手元に残すことができます。

個人再生が利用できないケースはある?個人再生に向いていない人とは?

個人再生を利用できないケースは、下記の条件を満たさない場合です。

個人再生を利用できないケースは、下記の条件を満たさない場合です。

2.継続した収入がない。収入があるが、生活を再建するには十分な金額でない場合

3.現在ある財産を処分等すれば、返済ができると判断される場合

上記要件に当てはまる方は、個人再生ができないため、個人再生には向いていないと言えます。

個人再生なら弁護士?司法書士?どちらがいい?

個人再生を依頼するとき、司法書士の場合、再生手続きを代理する権限がないため、申立書の作成や可能な範囲のサポートまでは行なってくれますが、再生審尋(裁判官との面談)や個人再生委員との面談に同席することはできません。

弁護士の場合は、裁判官との面談など全てに同席してくれますので、代理人として直接対応をすることが可能です。全てお任せにしたい場合は、弁護士を選ぶ方がいいでしょう。その分、費用面は、司法書士の方がやや安くなるケースが多いです。

こちらで触れましたが、データ的には、弁護士に依頼する割合が80%、司法書士が18%となっています。

| 個人再生申立の代理人の有無 | 20年調査 | 17年調査 | 14年調査 | 11年調査 | 8年調査 | 平均 |

| 弁護士に依頼 | 84.87% | 82.18% | 78.67% | 77.75% | 78.42% | 80.37% |

| 申立代理人なし | 0.00% | 0.13% | 0.28% | 0.11% | 0.58% | 0.22% |

| 司法書士に依頼 | 12.05% | 16.12% | 20.06% | 21.92% | 20.04% | 18.03% |

また、裁判所のホームページでも、以下のような記述があります。

決して安易な手続ではありませんから,申立を行う場合には,なるべく法律の専門家である弁護士に依頼することをお勧めします。

少なくとも,個人再生手続,破産,調停,任意整理など各種の負債整理の手続のうち,自分がどれを利用するのが適切なのかについては,是非弁護士に相談するのが妥当でしょう。

個人再生の相談が無料のおすすめの弁護士5選

上記のように個人再生については、裁判所を介し手続き面が非常に煩雑になることから、当サイトでは弁護士に相談することが有益だと考えています。

以下に相談無料の個人再生でおすすめの弁護士を紹介します。

アース法律事務所

債務整理の実績がとても多い、元裁判官が代表を務める信頼できる弁護士事務所です。

債務整理の実績がとても多い、元裁判官が代表を務める信頼できる弁護士事務所です。

当サイトで事務所インタビューを行っていて、雰囲気も人柄も確認済みです。土日祝日も電話相談ができますので、今すぐ話を聞いてもらいたい方は是非ご利用ください。

アース法律事務所へのインタビュー

アース法律事務所へのインタビューの様子をまとめました。代表の河東弁護士や事務局の小林さんにお答えいただきました。しっかりと丁寧に答えていただき気軽に相談できました。

アース法律事務所1分自己紹介音声

アース法律事務所の紹介を1分で話していただきました。

アース法律事務所の紹介を1分で話していただきました。

費用面、人柄など少しでも専門家選びの材料になればと考えています。下の▶︎からお聞きください。

ひばり法律事務所

事務所インタビューを実施済みで事務所雰囲気・担当弁護士の人柄も確認済みです。弁護士歴25年で、個人再生の解決実績も豊富です。

事務所インタビューを実施済みで事務所雰囲気・担当弁護士の人柄も確認済みです。弁護士歴25年で、個人再生の解決実績も豊富です。

ひばり法律事務所へのインタビュー

ひばり法律事務所の山本弁護士へのインタビューの様子をまとめました。

ひばり法律事務所1分自己紹介音声

ひばり法律事務所の事務所紹介を1分で話していただきました。

ひばり法律事務所の事務所紹介を1分で話していただきました。

人柄など少しでも事務所選びの材料になればと考えています。下の▶︎からお聞きください。

東京ロータス法律事務所

東京ロータス法律事務所もインタビュー実施済みで、事務所の雰囲気も良好です。

東京ロータス法律事務所もインタビュー実施済みで、事務所の雰囲気も良好です。

もちろん、個人再生の解決実績も豊富です。

東京ロータス法律事務所へのインタビュー

東京ロータス法律事務所事務局の森様へのインタビューの様子をまとめました。

東京ロータス法律事務所の1分自己紹介音声

東京ロータス法律事務所の紹介を1分で話していただきました。

東京ロータス法律事務所の紹介を1分で話していただきました。

人柄や分割での弁護士費用の支払い等少しでも専門家選びの材料になればと考えています。下の▶︎からお聞きください。

そうや法律事務所

そうや法律事務所も、インタビューを受けていただきしっかりと丁寧に回答いただきました。

そうや法律事務所も、インタビューを受けていただきしっかりと丁寧に回答いただきました。

まだ老舗と言われる事務所ではありませんが、これまで大手の法律事務所で債務整理の解決に尽力いただいた方々が作られた事務所ですので、安心して相談できます。

そうや法律事務所へのインタビューと事務所の口コミ・評判

そうや法律事務所の松木代表弁護士へのインタビューの様子をまとめました。

サンク総合法律事務所

サンク総合法律事務所も代表の樋口弁護士にインタビュー済みです。人柄も非常に温厚で相談しやすい雰囲気があります。

サンク総合法律事務所も代表の樋口弁護士にインタビュー済みです。人柄も非常に温厚で相談しやすい雰囲気があります。

債務整理の解決実績もしっかりしているので安心して依頼できます。

サンク総合法律事務所へのインタビュー

産駒双方法律事務所の樋口代表弁護士へ聞き取り調査をさせていただき、さまざま質問にお答えいただきました。

以下では、債務整理全体の相談したいおすすめの弁護士・司法書士をランキングで紹介しています。

個人再生で債務整理をした方の体験談

個人再生を利用された方は、家のローンがあり、そのまま家を残したまま借金の整理をしたい方がほとんどです。

個人再生に関するよくある質問

- 様々な条件をクリアする必要がある

- 手続に手間と時間がかかる

- 官報に公告される

- 保証人、連帯保証人に迷惑をかける

- 信用情報に掲載される・クレジットカードが作れない

詳しくは、こちらから。

- 借金の大幅減、長期分割が可能

- 住宅ローン特則を使うことができる(住宅を処分せずに済む)

- 債権者の意向に左右されにくい

- 債権者からの督促、取立が止まる

- 財産に対する強制執行(差押え)が停止される

- 自己破産のような制限がない

- 一定額の財産は保有できる

詳しくは、こちらから。

また、過去のデータ上個人再生の申立てでは、弁護士に依頼する方が2020年の調査では、80%の人が弁護士に依頼しているというデータがあります。

上記より、個人再生では弁護士に依頼することをおすすめしています。

個人再生のおすすめの弁護士5選はこちらから。

債務整理には個人再生のほかにも自己破産、任意整理があります。しかし、自己破産では、財産が残っている場合、その財産は破産手続において破産管財人によって管理・処分されます(債権者に対する借金の返済に充てられます)。

他方で、個人再生では必ずしも財産の処分は必要とされていません。また、任意整理では借金の減額を期待することができませんが、個人再生では条件によっては借金を大幅に減額することが可能です。

このように、個人再生は、自己破産、任意整理のデメリットを補いつつも個人の経済的更正を図る手続ということができます。

「住宅ローン特則」を利用する場合、住宅ローン自体は個人再生の減額の対象にはならないため、住宅ローンの返済をしつつ、他の借金の返済もしなければなりませんが、住宅は守れます。

ただ、住宅ローンを滞納している場合、住宅を残せる場合もありますが、早めに弁護士等専門家に相談することをおすすめします。

この記事の執筆者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azul編集部が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが使命です。毎日信頼されるお役立ちコンテンツを制作中。