奨学金が返せない!返済免除って?返済を一括できる?

・奨学金の返済額が毎月10万!給料からとても返済できない

・奨学金を滞納していたら一括請求された

・奨学金を払わなかったら聞いたこともない債権回収会社(アルファ債権回収、日立キャピタル債権回収等)から通知が来た

・親が奨学金の連帯保証人になっている。返せなかったら知られる?迷惑をかける?

・医学部だけど奨学金が多すぎて返せない

・奨学金を返せないで鬱病になった!

奨学金を利用すると、経済的にそれほど裕福でなくても学校に通えます。しかし卒業後に待っているのは、毎月の高額な返済。低賃金などが理由で奨学金を返せない方がたくさんいます。

この記事では、奨学金をどうしても払えないときに解決する方法を解説します。奨学金を返済できなくて困っている方はぜひ参考にしてください。

目次

奨学金の仕組み、奨学金の種類は?

奨学金とは

奨学金とは、学費を自費で支払うのが困難ではあるけれど、学業成績が優秀で将来を期待できる子どもや若者を金銭的に支援する制度です。

奨学金を利用すると、奨学金の実施団体からお金を受け取れて、学費に充てることが可能です。経済的に余裕のない家庭の子どもでも奨学金を利用すれば高校、大学、大学院や専門学校等に通って教育を受けられます。

奨学金は「子ども本人」に対する給付または貸与であり、親に対するものではありません。受け取るのは子ども本人で使うのも返すのも「子ども本人」です。

奨学金を実施している団体は非常にたくさんあり、それぞれが審査基準や支給する金額等を定めています。審査に通れば複数の奨学金制度を同時に利用することも可能です。

「返せない」問題が起こっているのは日本学生支援機構の奨学金

数ある奨学金の中でももっとも一般に普及しているのが「日本学生支援機構(JASSO)」による奨学金制度です。最近世間で「払えない」と物議を醸しているのも、たいていは日本学生支援機構の奨学金です。

JASSOの奨学金の仕組み・種類には「給付型」と「貸与型」の2種類があります。

給付型の奨学金は、お金を子どもに渡し、返済を不要とするタイプの奨学金です。給付型奨学金を利用した場合、一切の返済は不要で「払えない」問題は起こりません。

・貸与型

貸与型の奨学金は、奨学生に「奨学金を貸し付ける」タイプのものです。貸付なので卒業後に返さねばなりません。

また貸与型奨学金には「有利子」タイプと「無利子」タイプがあります。無利子なら利子が付かないので借りた額をそのまま返せば良いのですが、有利子タイプを利用すると借りた金額に利息を足して返済しなければなりません。

適用利率は貸与を終了した年度によって変動します。固定方式と変動方式がありますが、令和4年12月の場合には、固定方式で0.905%程度、変動方式で0.3%程度となっています。

固定方式は、この1年で0.5%超金利が上がっています。

奨学金を返せない理由!なぜ若者は奨学金を返せない?

奨学金を借りたら返さねばなりません。しかし近年では奨学金を返せない若者が多数発生して社会問題となっています。奨学金を払えない理由は、以下のようなものです。

奨学金を借りたら返さねばなりません。しかし近年では奨学金を返せない若者が多数発生して社会問題となっています。奨学金を払えない理由は、以下のようなものです。

- 借入額が高額で卒業後7ヶ月目から返済できない

- 低賃金、就業不安定

借入額が高額

1つ目は、借入額が高額になっていることです。特に私立大学や大学院進学のために奨学金を借りると高額化します。

私立大学の医学部や歯学部、看護学部に進学する場合、支給月額は16万円が最高額となっているので、卒業時には1,000万円を超える負債ができてしまうケースもあります。

それら以外の通常学部の場合にも最高給付月額は12万円です。借り続けると500万円、700万円といった負債額に膨らみます。

こうした負債は「卒業後後7か月目から」に返済しなければなりません。新卒で給料の少ない方が支払い困難となるのも無理はありません。

低賃金、就業不安定

近年、就職市場は「売り手市場」といわれ、若者が就職しやすい時代といわれています。しかし100人いたら100人が安定した就業先に就職できるわけではありません。

また一昔前は景気が悪く、奨学金を借りて学校を卒業しても正社員になれない方がたくさんおられました。低賃金や就業不安定により給料はない、少ないのにいきなり毎月5万円、7万円といった返済を要求されるので、支払い困難となる方が多数発生したのです。

奨学金を払えないためいつまでも実家から独立できない方、結婚を諦める方などもたくさん出てきてテレビの特集などでも取り上げられ問題になりました。

奨学金の返済免除が受けられる?減免制度とは?

奨学金をどうしても払えないときには、日本学生支援機構が用意している「奨学金返済の減免制度」を利用できる可能性があります。複数の救済制度があるので、以下でご紹介します。

奨学金をどうしても払えないときには、日本学生支援機構が用意している「奨学金返済の減免制度」を利用できる可能性があります。複数の救済制度があるので、以下でご紹介します。

減額返還制度

・制度としては、一定期間、当初の返還月額を減額して、返還期間を延長できる

・毎月の返還額が減額されるため、無理なく返還を続けることができる

・この精度を利用するために、提出いただく証明書が、一定の要件に合致する必要がある

・1回につき適用期間は12か月で最長15年(180か月)まで延長可能

一定の要件を満たす場合、毎月の返済額を2分の1または3分の1にまで減額してもらえる制度です。その分返済期間が延長されますが、支払利息は増えず支払い総額は変わりません。減額を適用される期間は最長で15年です。

利用できるのは以下のような場合です。

・鬱病など傷病にかかった場合

・災害に遭った場合など

ただし既に滞納している場合には減額返還制度を利用できません。

また減額返還制度の適用を受けるには申請をして審査に通る必要があります。低賃金などで返済ができない場合、一度日本学生支援機構に連絡をして減額返還制度を適用できないか、相談してみましょう。

返還期限猶予制度

・猶予期間中は返済の必要がない

・延長された分、返済終了時が遅れるため返済にかかる期間が延びますが、支払い利息は増えず返済総額は変わらない

・申請には、マイナンバーカードと書類の提出が必要で、審査により承認される必要がある

猶予制度を適用されるのは以下のようなケースです。

・傷病にかかった場合

・災害に遭った場合など

傷病や災害などの特殊事情がある方の場合、10年以上の返済猶予が認められる可能性もあります。

こちらの制度も適用されるには審査に通る必要があります。利用したい場合には日本学生支援機構へ連絡しましょう。

返還免除制度

奨学生が死亡したり心身障害者となったりしたときに、未返還の金額の一部や全部が免除される制度です。

本人や遺族が申請をして審査を受ける必要があります。

在学猶予制度

奨学金の貸与終了後も大学や大学院、高等専門学校や専修学校の高等課程・専門課程に在学する場合(進学や留年など)には返還期間を猶予してもらえます。

適用を受けるには日本学生支援機構に願い出る必要があります。

奨学金を返さなかったら?踏み倒しできるのか?

奨学金を返せない場合「踏み倒しができないだろうか?」と考える方もいます。返済せず無視していると、どのような流れになるのかみてみましょう。

奨学金を返せない場合「踏み倒しができないだろうか?」と考える方もいます。返済せず無視していると、どのような流れになるのかみてみましょう。

電話で督促

奨学金を払わなかったら、まずは日本学生支援機構から電話がかかってきます。通常は本人の携帯電話か自宅にかかってきますが、つながらない場合には勤務先にかかってくる可能性もあります。

滞納してから電話がかかってくるまでの期間は1週間から1か月くらいです。引き落としができなかったことを伝えられ、次回の引き落とし日などについて説明されてお金を入れておくように言われます。

奨学金返還の振替不能通知が届く

電話がかかってきても返済しなければ、「奨学金返還の振替不能通知」という書類が届きます。そこには以下の内容が書かれています。

・次回引き落とし日

・次回の引き落とし予定金額

振替不能通知は振替日の後に届きます。2か月以上が経過すると延滞金が発生するので、延滞金額も記載されるようになります。通知書内に払込票が同封されるケースもあります。

「個人信用情報期間への登録について」が届く

さらに放置していると「個人信用情報機関への登録について」という通知書が届きます。

そこには「このまま返済せずに3か月以上が経過すると、個人信用情報に登録されます」と書かれています。個人信用情報に登録されるといわゆる「ブラックリスト」状態となり、ローンやクレジットカードなどを一切利用できなくなります。

連帯保証人への連絡

奨学金を利用するときには親などに連帯保証人になってもらう方が多数です。その場合に返済を滞納すると、日本学生支援機構は連帯保証人へ連絡をします。

まずは「奨学金の返還について」という書類が届き「このまま本人から返済されない場合には、連帯保証人が支払い義務を負います」と書かれています。

機関保証を利用していた場合、代位弁済が起こる

奨学金を借りるとき、連帯保証人を立てずに保証料を払って「機関保証」を利用するケースもあります。

その場合には、返済の延滞後4か月程度が経過したときに「日本国際教育支援協会」という保証機関が日本学生支援機構へ「代位弁済」します。代位弁済とは、保証人が借り入れ人に代わって貸付人へ貸付金を支払うことです。

代位弁済すると日本学生支援機構に代わって日本国際支援協会が新たな債権者となるので、その後は日本国際支援協会から督促されます。

「アルファ債権回収」「日立キャピタル債権回収」等から一括請求書が届く

返済滞納後9か月程度が経過すると、日本学生支援機構や「アルファ債権回収」「日立キャピタル債権回収」といった業務を委託した債権回収会社から一括請求される可能性が高くなります。このとき請求されるのは、元本と利息と遅延損害金の合計額です。

本人だけではなく連帯保証人へも一括払い請求されます。

一括払い請求書には「残金を一括で払ってください。支払えないならすぐに日本学生支援機構に連絡をして分割払いなどの相談をしてください。連絡が無ければ裁判所で支払督促を申し立てます」などと書かれています。

代位弁済が起こった場合には、日本国際教育支援協会や債権回収会社から同様の一括請求通知が届きます。

支払督促を申し立てられる

一括請求されても本人も連帯保証人も支払わない場合には、日本学生支援機構などが裁判所で「支払督促」を申し立てます。支払督促とは、裁判所に申立をして相手に支払いを督促し、返答がない場合にすぐに相手の財産を差し押さえる手続きです。

支払督促を申し立てられると、裁判所から支払督促申立書が「特別送達」という特殊な郵便で届きます。受け取った場合、2週間以内に異議申立をしないと債権者は債務者の財産や給料などを「差押え」できる状態になってしまいます。

支払督促に異議を申し立てると差押えは起こりませんが、「裁判」が始まって支払い請求されます。裁判で負けると判決で支払い命令が出るので、結局は差押えをされます。

給料や預貯金を差し押さえられる

支払督促に異議を申し立てなかった場合や、判決で支払い命令が出た場合には、日本学生支援機構などの債権者は債務者の財産の差押えを進めます。

差押えの対象となるのは、債務者の給料や預貯金、保険や車などのあらゆる財産です。ただし給料が差し押さえられる場合には「手取りの4分の1(手取り額が44万円を超える場合には33万円を超える部分の全額)」が限度となります。

このように、奨学金を滞納し続けていると、親などの連帯保証人に迷惑をかける上、最終的に給料や預貯金などを差し押さえられて生活にも大きな支障が発生します。

奨学金を踏み倒すのは「基本的に不可能」と考えましょう。

奨学金破産!?奨学金を踏み倒す、返還しないことによるリスク

奨学金を踏み倒し返還しなかった場合、以下のようなリスクが発生します。

奨学金を踏み倒し返還しなかった場合、以下のようなリスクが発生します。

- 高額な延滞金が発生する

- 個人信用情報に事故情報が登録される

- 債権回収会社から督促される

- 連帯保証人(親など)に知られる

- 連帯保証人(親など)に迷惑をかける

高額な延滞金が発生する

奨学金を2か月以上滞納すると「延滞金」がかかります。延滞金の年率は平成26年3月までの分は10%、それ以降は5%です。通常利率(0.004%や0.15%)よりも大幅に高く、延滞期間が長くなると延滞金は高額化します。

10年滞納すると、延滞金だけで50万円やそれ以上の金額になるケースも少なくありません。

個人信用情報に事故情報が登録されてブラックリスト状態になる

奨学金の返還を滞納し続けると「個人信用情報」に事故情報が登録されます。

すると銀行やカード会社などでの「審査」に通らなくなるので、一切ローンやクレジットカードを利用できない「ブラックリスト状態」になります。

いったん個人信用情報に事故情報が登録されると、たとえ奨学金を満額返還したとしてもすぐには情報が消えず、ローンやクレジットカードを使えないままの状態が続きます。

完済しても5年程度はクレジットカードの発行ができず住宅ローンや車のローンなども利用できない可能性があるので注意が必要です。

債権回収会社から督促される

日本学生支援機構は「債権回収業者」に回収委託しています。委託先の債権回収会社には「アルファ債権回収」や「日立キャピタル債権回収」などです。

「日本学生支援機構は独立行政法人だから無茶な取り立てはしないだろう」などと考える方も多いのですが、実際には奨学金を滞納し続けているとプロの債権回収会社へ回収委託されてそちらから督促されます。

また日本学生支援機構自体による取り立ても決して甘くはありません。

連帯保証人(親など)に知られる

「奨学金を返せないことを親に知られたくない」という方も多いでしょう。しかし奨学金を滞納し続けていると、早期の段階で連帯保証人に通知書を送られます。

「このまま奨学金の返還が行われない場合、連帯保証人に請求されます」などと書いてあるので、親は本人が奨学金の返還をしていないことを知ってしまいます。

実家を出て独立して1人で暮らしていても、実家に日本学生支援機構からの通知書が届いて親が知り、驚いて連絡してくるケースも少なくありません。

連帯保証人(親など)に迷惑をかける

奨学金を長期にわたって返済していない場合、日本学生支援機構は連帯保証人である親に一括請求します。親が返済しない場合、親に対しても支払督促を行うので、最終的に親の財産や給料が差し押さえられてしまうおそれもあります。

親にも奨学金の返済能力がない場合、親も窮地に立たされることになってしまいます。

奨学金は債務整理できる!個人再生、自己破産で解決する方法

奨学金をどうしても返済できない場合、踏み倒しも不可能ならどうやって解決すれば良いのでしょうか?

この場合「債務整理」が非常に有効です。債務整理とは、借金などの負債を整理するための手続きの総称です。以下の3種類があります。

奨学金を債務整理する3つの方法

任意整理で分割返済

債権者と交渉をして借金の利息をカットしてもらう方法です。

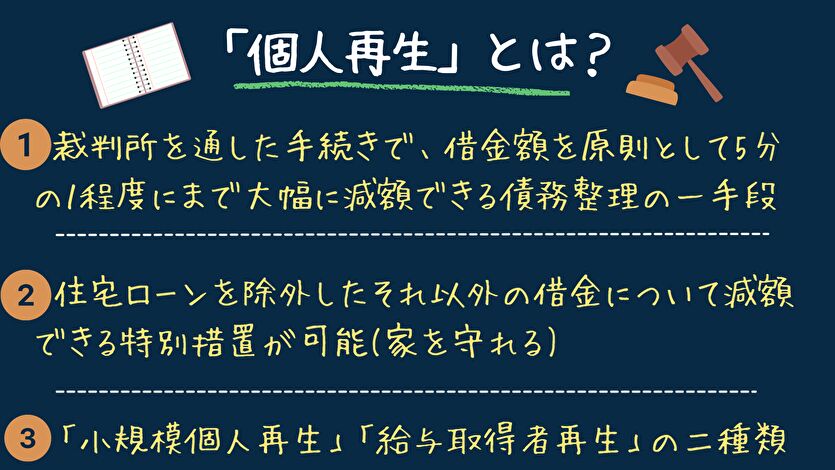

個人再生

裁判所に申立をして借金を大幅に減額してもらう方法です。減額率は借金額に応じて5分の10分の1程度となります。

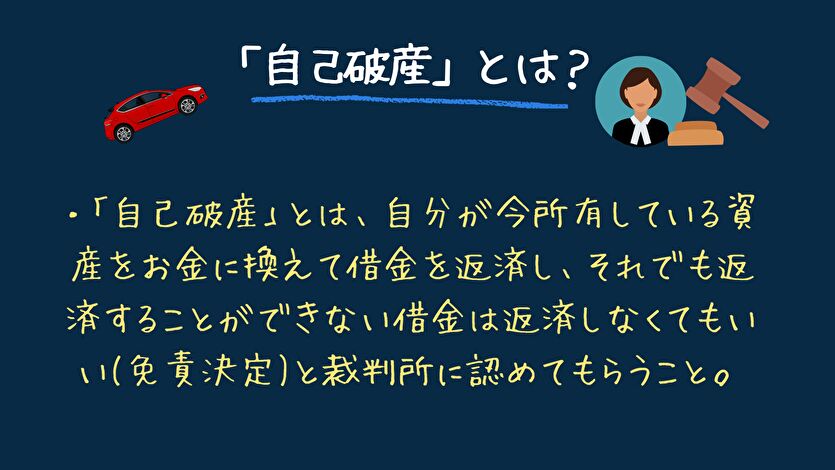

自己破産

裁判所に申立をして借金を全額免除してもらう方法です。

ただし上記のうち「任意整理」は基本的に利用できません。日本学生支援機構や保証機関は任意整理の話し合いに応じないからです。

奨学金問題を債務整理で解決するには「個人再生」か「自己破産」を選択する必要があります。

個人再生や自己破産なら奨学金を対象にできます。

自己破産か個人再生、どちらが良いのか?

奨学金トラブルを解決したいとき、自己破産と個人再生のどちらが良いのでしょうか?それぞれの特徴をみてみましょう。

奨学金トラブルを解決したいとき、自己破産と個人再生のどちらが良いのでしょうか?それぞれの特徴をみてみましょう。

個人再生

個人再生は、借金を「減額」する手続きです。奨学金だけではなくクレジットカードや消費者金融、銀行カードローンなどのすべての借金が減額対象になります。

ただし自己破産と違って「免除」はされないので、減額された借金を手続き後3年程度の期間にわたって返済する必要があります。

たとえば奨学金の借入額が600万円の方の場合、財産がなければ120万円程度に減額されるので、月々33,333円程度ずつ返済していくことになります。充分な支払い能力が無い場合、個人再生を利用できません。

個人再生のメリットは「財産が無くならないこと」です。預貯金や車がある方、生命保険に加入している方などが自己破産をすると、それらの財産は失われる可能性が高く、持ち家がある方の場合にも家がなくなります。

個人再生なら預貯金や車などの財産に影響しませんし、住宅ローン返済中の方も家を守ることができます。手続き後の返済をできるだけの一定の収入があって、財産を守りたい方には個人再生がお勧めです。

自己破産

自己破産は借金を「0にする」手続きです。奨学金だけではなくクレジットカード、消費者金融、銀行カードローンなどのすべての借金の支払い義務がなくなります。

自己破産で「免責」が認められたら奨学金は完全に免除されるので、一切返済する必要がありません。このことは大きなメリットといえるでしょう。

ただし自己破産をすると、生活に最低限必要な限度を超える財産が失われます。現金であれば99万円まで、預貯金や車などの個別の資産については20万円が限度で、すべての財産の総合計額が99万円までです。この基準額を超える財産はすべて債権者に配当されます。もちろん持ち家のある方は家を失います。

ただ、低賃金で奨学金を返済できない方は財産を持っていないケースも多いでしょう。そのような場合、自己破産をしても大きな問題はないと考えられます。

個人再生が適しているケース

・預貯金や車など、失いたくない財産がある

・住宅ローン返済中である

自己破産が適しているケース

・収入がない、非常に少ない

・定職についておらず収入が不安定

奨学金を個人再生、自己破産をするときの注意点

個人再生や自己破産をするときには、以下の点に注意が必要です。

連帯保証人が責任を負う

個人再生や自己破産をすると、本人の借金は減額・免除されますが「連帯保証人の責任」は減額・免除の対象になりません。

奨学生が個人再生や自己破産をすると、日本学生支援機構は連帯保証人(通常は親)に一括請求するので、親も支払いができない場合、親も一緒に個人再生や自己破産をする必要があります。

子どもが債務整理のことを親に知らせていなかった場合、いきなり親宛に支払い請求の通知書が届いて驚きトラブルになる可能性もあります。

親が連帯保証人になっていて個人再生や自己破産をするなら、事前に連絡を入れて対応方法を話し合っておきましょう。

奨学金借り入れをするときに「機関保証」を利用している場合には、親は連帯責任になっていないので、当然個人再生や自己破産をしても問題ありません。

ブラックリスト期間が継続する

奨学金を滞納すると、3か月程度でブラックリスト状態になってローンやクレジットカードを利用できない状態になります。

そして個人再生や自己破産によって奨学金トラブルを解決しても、ブラックリスト状態は解消されません。

個人再生・自己破産をした情報が登録されるので、その後5〜10年程度の間、ブラックリスト状態が続いてローンやクレジットカードを利用できなくなります。

奨学金以外に借金がある場合

奨学金の返済ができないと、生活に困ってカードローンや消費者金融などを利用してしまうケースも多々あります。その場合、奨学金以外の借金を「任意整理」して解決する方法もあります。

日本学生支援機構は任意整理の話し合いに応じませんが、一般のカード会社や消費者金融などは話し合いに応じて将来利息をカットしてくれます。

たとえば奨学金以外のカードなどの返済金額が月々8万円から4万円に減額されれば、何とか奨学金の支払いを継続できる方などは、任意整理を検討する価値があります。

任意整理であれば奨学金を対象にしないので、親などの連帯保証人に迷惑をかける心配もありません。

奨学金を返せない場合の債務整理は弁護士に相談する

奨学金を返せない場合の債務整理方法にはいくつかの種類があり、その方の状況に合った方法を選択する必要があります。

奨学金を返せない場合の債務整理方法にはいくつかの種類があり、その方の状況に合った方法を選択する必要があります。

また個人再生や自己破産などの手続きは非常に難しく、素人の方が一人で進めるのは極めて困難です。必ず弁護士などの専門家に相談して適切な方法を選択してもらい、手続きを進めてもらいましょう。

弁護士に債務整理手続きを依頼したら、日本学生支援機構やカード会社などの債権者からの督促は一切無くなり生活の平穏を取り戻すことも可能です。親が連帯保証人になっている場合の対処方法も一緒に考えてくれます。

一人で悩んでいても解決できないので、早めに相談に行って奨学金問題をスッキリ解決しましょう。

自己破産の相談でおすすめの弁護士事務所はこちらで!

奨学金が支払えないケースによくある質問

詳しくは、こちらから。

この記事の編集者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azul編集部が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが当編集部の使命です。毎日信頼されるお役立ちコンテンツを制作中。