債務整理をしたら住宅ローンはどうなる?いつから組める?審査は?

目次

債務整理をした場合、住宅ローンを組んで購入したマイホーム、念願の我が家はどうなってしまうのでしょうか?

この記事では、既に住宅ローンを組んでいる方が債務整理をした場合家はどうなるのか?

また、今現在は住宅ローンを組んでいない方が、債務整理を行うと、住宅ローンを今後組むことはできなくなるのか?いつから組めるようになるのかについて解説します。

債務整理をすると既にある住宅ローンはどうなる?家は失うの?

住宅ローンには、いくつかの返済方法があり、返済終了まで一定の金利で支払う方法、当初一定期間の返済額を少なくして徐々に金利が上がっていく方法、固定金利で支払う方法、ボーナス払いを併用する方法などがあります。

住宅ローンには、いくつかの返済方法があり、返済終了まで一定の金利で支払う方法、当初一定期間の返済額を少なくして徐々に金利が上がっていく方法、固定金利で支払う方法、ボーナス払いを併用する方法などがあります。

特に、歳を重ねるごとに給料が上がるはずだから!と考えて返済計画を立てている場合、いざその年になって支払えなくなるケースが多いようです。住宅は、生活の根本であるので、強い思い入れもあり、なんとか守りたいというのが本音でしょう。

既に住宅ローンを組むことで手に入れたマイホーム(戸建・マンション)を手放すかどうかは、債務整理の方法によって全てが決まってきます。

我が家を守るために、どの方法であれば、マイホームを失わずに済むか債務整理の方法ごとに解説します。

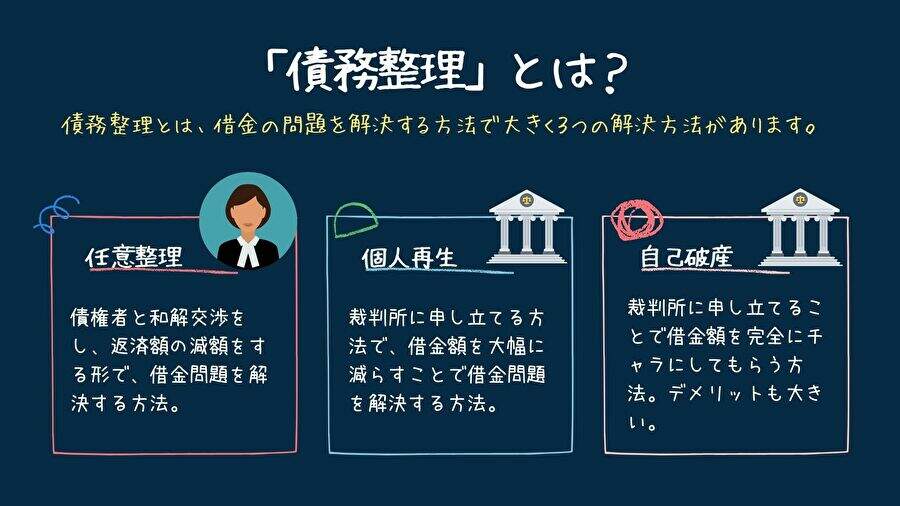

債務整理って?という方は、債務整理の意味、種類、メリット・デメリットをまとめた弁護士監修記事を参考にしてください。

【ケース1】任意整理をした場合の既存の住宅ローンへの影響

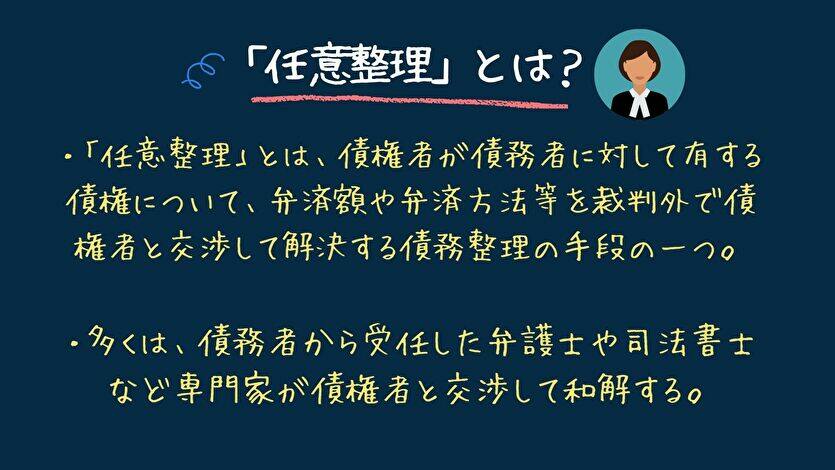

任意整理とは?

任意整理とは、債権者と直接交渉することによって、借金返済額と返済方法を決め直して借金を返済する債務整理の手続きの一つで、裁判所を通さない債務整理の方法なのでもっとも利用する方が多いです。

- 利用にあたっての条件がない、手続が簡易

- 利息、遅延損害金をカットし、返済負担を減らせる

- 債務整理をする債権者を選べるから住宅ローンの返済を続けられる

- 債権者からの督促、取立が止まるす

- 債務整理を実現できるかどうかは債権者しだい

- 信用情報に掲載される(ブラックリスト状態)・クレジットカードが作れない

- (連帯)保証人に悪影響を与える可能性がある

任意整理をわかりやすく解説した弁護士監修記事がありますので、参考にしてください。

任意整理では、債務整理をする対象の債権者を選ぶことができる

任意整理の場合には、対象とする債権者を選ぶことが出来ます。つまり、「A社への債務は、債務整理するけど、B社への債務は債務整理しない!」ということができるということです。

任意整理の場合には、対象とする債権者を選ぶことが出来ます。つまり、「A社への債務は、債務整理するけど、B社への債務は債務整理しない!」ということができるということです。

たとえば3社から借入があった場合、2社だけを債務整理して、1社は債務整理をせずに支払を続けるということが可能です。

だから、債務整理の中でも任意整理を選択した場合は、住宅ローンを組んでいる銀行の債務(借金)は、債務整理の対象から外してそれ以外の借金だけを整理すれば、住宅ローンには何の影響も出ません。

住宅ローンの支払いを続けて返済しているのですから、家に住み続けることが出来るのは当然です。

任意整理で住宅を残した場合の注意点

注意したいことは任意整理の対象から住宅ローンを外すわけですから、住宅ローン自体の負担が軽減されるわけでは無いということです。

任意整理の際に他の借金に過払い金が発生しているのであれば減額できるかもしれませんが、過払い金が発生していない限りは借金の元金が大幅に減ることはありません。

任意整理後は、住宅ローン以外で任意整理をした借金の元金と、住宅ローンを返済していくことになります。つまり、それなりの返済能力がある方でないと、任意整理しても返済できない事態に陥る可能性があります。

任意整理でも、住宅ローン債権者を債務整理の対象にしてしまった場合には、当然ですが、家は失ってしまいます。

また、任意整理をすると新規の借り入れができないことと同様に、住宅ローンの借り換えもできなくなります。

任意整理をすると既存の住宅ローンに影響が出るのか?(まとめ)

任意整理をする場合には、家を失いたくないのであれば、住宅ローンを債務整理の対象にしてはいけません。

弁護士などに相談すれば、家を失ってもいいかと確認がありますから、そこで「いいえ!」と答えればOKです。

今まで通り、家に住み続けることができます。もし、住宅ローン以外の借金整理だけでは問題を解決することが出来ないなら、他の債務整理手続き(個人再生や自己破産)を検討しましょう。

自分一人で任意整理を成功させることは難しいです。まずは、初回相談料無料の弁護士や司法書士へ相談することをお勧めします。地元の弁護士/司法書士にこだわらず、債務整理の解決経験が多い事務所にするのがスムースな債務整理のコツです。

【ケース2】個人再生をした場合、既存の住宅ローンへの影響は?

次に、債務整理のうち、個人再生を選んだ場合の住宅ローンの扱いを確認します。

次に、債務整理のうち、個人再生を選んだ場合の住宅ローンの扱いを確認します。

個人再生とは?

個人再生とは、裁判所を通して裁判所の認可を受けた再生計画案に従って債務の一部を免除してもらい、残額の返済を行なう債務整理の方法です。

- 借金の大幅減、長期分割が可能

- 住宅ローン特則を使うことができる(住宅を処分せずに済む)

- 債権者の意向に左右されにくい

- 債権者からの督促、取立が止まる

- 自己破産のような制限がない

- 一定の財産は保有できる

個人再生のより詳しい解説は、以下の弁護士監修記事をご覧ください。

個人再生でも、条件付きで債務整理をする対象の債権者を選ぶことができる

結論から言うと、個人再生の場合も条件付きながら自分の家を守ることができます。

結論から言うと、個人再生の場合も条件付きながら自分の家を守ることができます。

つまり、任意整理と同様に債務整理する債務を自分で選ぶことができるということです。選べるのですから、自分の家に住み続けたければ、住宅ローンの債務を債務整理の対象に選ばなければいいだけです。

ただし、条件があります。

個人再生で住宅を守る条件とは?

条件は、個人再生の住宅ローン特則(住宅資金特別条項)を利用することです。この特則は、特例です。

住宅ローン特則をつけることによって、自宅が競売にかけられるようなことはありませんが、住宅ローン特則が認められるための条件として以下のことが挙げられます。

- 住宅の購入やリフォームのためのローンであること

- 現に自分が使用している住宅であること

- 住宅ローン以外の抵当権が付いていないこと

- 滞納がない又は代位弁済から6か月以内であること

住宅資金特別条項を利用すれば,自宅を処分せずに残すことが可能です。

また、住宅ローン以外の借金については,個人再生によって大幅な減額と長期の分割払いが認められることがあるので,全体的な債務整理も期待することができます。

こちらの動画でわかりやすく自宅を守る個人再生について解説しています。

個人再生で専門家に相談するときの注意点

債務整理の相談時にご注意いただきたいことは、よく住宅ローンがあるのにその事実を弁護士に伝えないで個人再生手続きの申し立ててしまう場合です。

その場合、弁護士・司法書士もその事実に気がつかずに、住宅資金特別条項をつけずに個人再生の申立をしてしまう可能性があります。

そうなると、家を失ってしまいます。

債務整理に強い、実績のある弁護士・司法書士であれば、住宅を所有していている場合、住宅ローンがあるかどうかは間違いなく確認してくれる事項です。

ですから、心配する必要はないのですが、地元の弁護士や司法書士などの債務整理の経験があまりない方に頼むと思いの寄らないミスをする場合もあるので、必ず相談する相手は、債務整理を専門とした弁護士や司法書士にお願いするようにしましょう。

【ケース3】自己破産をした場合の既存住宅ローンへの影響!

これまで任意整理、個人再生と条件次第では、住宅ローンに影響を与えることなく、マイホームを守れることがわかりました。

これまで任意整理、個人再生と条件次第では、住宅ローンに影響を与えることなく、マイホームを守れることがわかりました。

最後に自己破産をすると既存の住宅ローンの扱いはどうなるのか確認します。

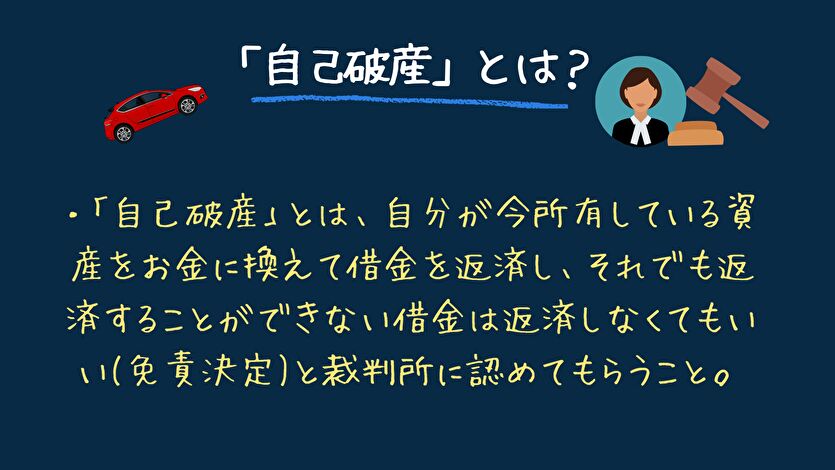

自己破産とは

自己破産とは、簡単に説明すると裁判所に全ての債務(税金除く)を免責してもらって、全ての借金を0にしてしまう方法です。

- 借金の返済義務を免除(免責)される可能性がある

- 債権者からの督促・取立(督促等)がなくなる

- 給与などの差押えが停止・取消しになる

- 一定の財産を処分する必要がある

- 保証人、連帯保証人に迷惑をかける

- 信用情報(ブラックリスト)に掲載される、官報に公告される・クレジットカードが作れない

- 破産手続中は制限を受ける資格をつかうことができなくなる

- 破産手続中は自由に居住地を離れることができなくなる(許可を得れば別)

- 破産手続中は郵便物が破産管財人によって調査されることがある

- 破産したことが戸籍のある市区町村役場に通知される

- 免責されない債務がある

自己破産とは何か?をわかりやすく書いた弁護士監修記事がありますので、参考にしてください。

自己破産の場合、住宅ローンがあれば必ず家も失う

自己破産をする場合に住宅ローンがあると、必ず家はなくなります。

自己破産をする場合に住宅ローンがあると、必ず家はなくなります。

この場合、家が任意売却や競売にかけられて、その売却金は住宅ローン債権者に支払われることになります。そして、住宅は新たな所有者のものになります。

借金は全額チャラになって、自分が所有している不動産も残ってしまったら、みんな自己破産してしまって、銀行の経営が成り立たなくなってしまいますので、当然と言えます。

ちなみに、マイホームでなく賃貸の家であれば、自己破産によって家を出ていかなければならないということはありません。家賃を払っている以上、今の家で生活できます。

債務整理をした場合いつから住宅ローンは組めるのか?そもそも住宅ローンは組めない?

ここまでは債務整理を行なった場合の既に組んでいる住宅ローンの取り扱いをまとめてきました。

ここまでは債務整理を行なった場合の既に組んでいる住宅ローンの取り扱いをまとめてきました。

ここからは、債務整理をしたら今後住宅ローンを組めないのか?いつから組めるようになるのかという疑問についてお伝えします。

結論から言いますと、債務整理を行なってから一定の期間は住宅ローンは組めません。ただし、債務整理から5~7年程度経過すれば、住宅ローンが組めるようになります。

住宅ローンが組めない期間は債務整理の方法によって異なります。

- 任意整理 和解成立から5年程度

- 個人再生 5~7年程度

- 自己破産 5~7年程度

なぜ、債務整理後一定期間住宅ローンを組めないのか?

なぜ債務整理後は、住宅ローンは組めないのかについては、クレジットカードを債務整理をすると作れなくなることと同じ理由です。

具体的には、信用情報機関の信用情報に「事故情報」が登録されます。その個人の信用力が大きく毀損し、「要注意人物」として登録されることにより、住宅ローンやクレジットカードが作れなくなるのです。

債務整理をするとクレジットカードの作成はどうなる?については、以下の記事が詳しいです。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

これらの信用情報機関は、加盟しているそれぞれの金融機関から契約者の信用情報の報告を受けてこれを管理する一方、金融機関からの照会に応じて信用情報を提供しています。

信用情報機関が管理する信用情報には、個人の借入れ履歴のみならず、借入金の返済の延滞の有無や、債務整理の有無など、契約者が借入金を返済できなくなったこと(金融事故)を示す事故情報も含まれています。

| 個人信用情報機関名 | 任意整理 | 個人再生 | 自己破産 |

| JICC | 5年 | 5年 | 5年 |

| CIC | 5年 | 5年 | 5年 |

| KSC | 5年 | 7年 | 7年 |

こちらについては、それぞれの信用機関のHPで明確に記載されています。以下にその一例を挙げます。

なお、KSCの個人再生と自己破産の登録期間は、2022年11月4日付で官報情報の登録期間を10年から7年に短縮したことにより、7年に短縮されています。

金融機関のローンやショッピングの情報等については、原則月1回の更新ですが、タイミングについては加盟会員により異なります。

また、当社で保有するクレジット情報の保有期間は、契約中および契約終了から5年間です。したがいまして、破産の場合は免責許可決定が確認できた会員会社によるコメントが登録された報告日が起算点ということになります。

保有期間は、クレジット情報の場合、契約期間中および契約終了後5年以内。

債務整理をするとブラックリストとして登録されることについてのより詳しい弁護士による監修解説記事はこちらから!

住宅ローンの審査はそもそも厳しい

注意していただきたいのが、債務整理から5~7年程度の期間が経ったからと言って住宅ローンは絶対組めるわけでは無いという事です。

そもそも、住宅ローンは債務整理の有無以前に審査が厳しく、信用情報だけでなく頭金や収入・契約形態・職業などの要素も重要になってきます。

債務整理から一定期間が過ぎたのに住宅ローンの審査に通らなかった人は、頭金が少なかったり、正社員ではなかったりなど過去に債務整理を行ったことではなく、他の原因があるかもしれません。

次項で債務整理を行なったことがある方でも住宅ローンを組みやすくなるポイントをまとめます。

債務整理後に住宅ローンの審査を通すための5つのポイント

信用情報機関の信用情報を確認する

過去に債務整理を行なったことがある人が住宅ローンを組みたいと考えているなら、まずは事故情報が信用情報機関に残っていないかを確認することをおすすめします。

個人信用情報機関の事故情報は5〜7年の一定期間が経てば削除されますが、消されても本人に通知されるわけではありません。

まだ事故情報が掲載されているにもかかわらず住宅ローンの審査を受けてしまうと、もちろん審査に通過できず、ただ申し込みをした記録だけが残ってしまい後々別の審査を受ける際に悪い方向に影響してしまいます。

「計算違いや認識ちがいで絶対大丈夫と思っていたけれど、実はまだ残っていた。」なんてことにならないように、事故情報を確認しておくと安心です。

それぞれの信用情報機関は、窓口や郵送、インターネットにて情報開示を行っています。信用情報開示申込書や本人確認書類が必要で、開示手数料もかかりますが、1000円程度ですのできちんと確認しておきましょう。

債務整理を行っていない別の金融機関に申し込む

債務整理から5〜7年の一定期間が経つと、信用情報機関から事故情報の記録が削除されます。

しかし、債務整理を行った金融機関では事故情報が半永久的に保管され、社内のブラックリストに掲載されてしまうので、住宅ローンの審査が通りづらくなります。

そのため、債務整理を行ったところとは別の金融機関で住宅ローンの審査を受けた方が安心です。

また、メガバンクなどの大手よりも、地方銀行や信用金庫、ろうきん、JAバンクのほうが住宅ローンの審査に比較的通りやすいと言われていますので、心配な方はこちらを検討してみる事をオススメします。

ペアローン(共有名義)を利用する

ペアローンとは、一つの物件に対して夫婦や親子などの複数の人間がそれぞれにローン契約を結び、お互いに連帯保証人になる住宅ローンの借り入れ方法です。

ペアローンであれば、2人の年収を合算して審査を受けることができるので、返済能力があると判断されて審査に通る確率も高くなります。

金融機関によって、人数制限や同居しているなど条件があるので、申込み前に確認しましょう。購入した物件はペアローンを組んだ人たちの共有名義となります。

【朗報】任意整理歴ありでも住宅ローン事前審査通った‼️(ちゃんと低金利でした!)

夫婦ペアローンが前提だけど嬉しい!

まあ買いたいお家は二番手なので、まだ買えると決まった訳では無いのですが…。

もう二度と「田舎支店ばっかやのにアーバンてw」とか承認してくれた銀行の悪口言いません!

— やよい@リボでMAX270万借金地獄→任意整理・完済垢。 (@yayoi_okane) September 12, 2021

他の借金を完済しておく

債務整理後に一定期間が過ぎればクレジットカードを利用することができるので、すでに他でローンを組んでいる方もいるかも知れません。

金額にもよりますが、他社の借入状況は住宅ローンの審査に大きな影響を与えます。

ですので、極力他の借入は完済しておくと安心です。完済が難しい場合には、少しでも借入額を減らしておくといいでしょう。

頭金を多く準備し、収入を安定させる

住宅ローンの審査のポイントはお金を返せるかどうかになってきます。

最初に頭金を多めに準備しておくと、住宅ローンとして組む金額が少なくなります。ローン額が少なくなると審査に通る可能性が上がるため、頭金は多めに用意しておくと良いでしょう。

頭金の目安としては、住宅の購入予定価格の20%程度、可能であれば引っ越し代などの諸費用も含め25〜35%程度を用意しておくと良いといわれています。

また、安定した収入が得られる職業に就いていることも重要です。転職したばかりでなく、最低でも安定した職に1年以上勤めていると良いでしょう。

任意整理後の住宅ローンに関する体験談をtwitterで確認

【任意整理後のローン】

任意整理をすると信用情報機関に事故登録されるので、任意整理の終わる3年+終わった後の5~7年の間ローンを組みにくくなります。☑️任意整理中でも組める自動車ローンなら「自社ローン」

☑️任意整理後に住宅を購入する住宅ローンなら「フラット35」— ひかり✨ (@hikari_d_r_e_r_) February 23, 2021

債務整理をすると履歴が個人信用情報から消えるまでは住宅ローンの融資を受けられません。任意整理は5年、個人再生と自己破産は5〜10年ほど履歴が残ってしまいます。

どのような方法を使っても期間が短縮することはありません……大人しく履歴が消えるのを待ちましょう。— のぶなが@住宅ローン審査お助け侍 (@nobunagahome) May 6, 2021

まとめ

債務整理をしようと思うけど、住宅ローンが残っている場合、弁護士・司法書士と相談をし、任意整理で借金の返済が可能になるのであれば、任意整理で債務整理を行うと良いでしょう。

債務整理をしようと思うけど、住宅ローンが残っている場合、弁護士・司法書士と相談をし、任意整理で借金の返済が可能になるのであれば、任意整理で債務整理を行うと良いでしょう。

任意整理であれば、住宅ローン以外の債務を軽減してもらい、自分の家のローンは支払いながら、自分の家を失うことなく生活することができます。もちろん、弁護士や司法書士に支払う費用も一番少なくすみます。

もし、任意整理では借金返済の目処がつかないくらい借金総額が膨らんでいる場合、個人再生であれば、住宅ローン特則(住宅資金特別条項)を利用することで、自分の家を守ることができます。

この場合も任意整理と同じように、住宅ローン以外の債務の返済を軽減させ、住宅ローンの返済は継続することが条件ですが、マイホームは守ることができます。

最後に、自己破産ですが、この方法によって借金返済を行った場合、自分の家は失います。借金を完全に免責してもらうのですから、自分の資産も失うことになります。

当サイトおすすめの債務整理で人気専門家ランキング

この記事の執筆者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azul編集部が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが当編集部の使命です。毎日信頼されるお役立ちコンテンツを制作中。